Торговые сигналы! |Частичное закрытие позиции по палладию для портфеля PRObonds #2

- 13 марта 2020, 10:38

- |

Если цена палладия на спот-рынке превысит 2030 долл./унц., в портфеле PRObonds #2 позиция во фьючерсе на палладий будет уменьшена с 15 до 12,5%.

Источник графика: profinance.ru

- комментировать

- Комментарии ( 0 )

Блог им. andreihohrin |Спекулятивные портфели прекращают свою историю. А смешанный портфель восстанавливает позиции

- 12 марта 2020, 07:49

- |

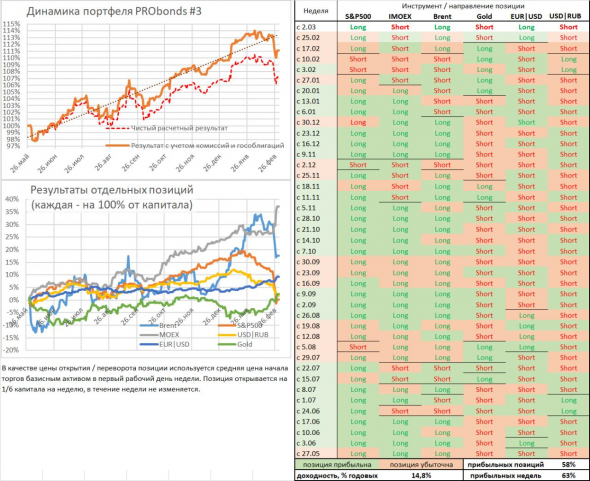

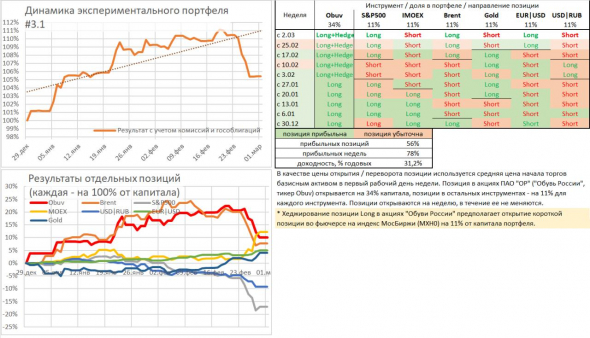

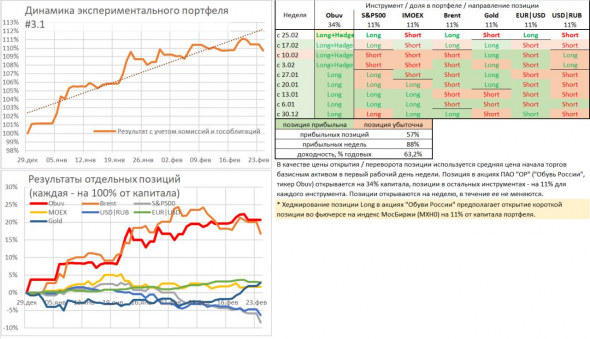

И все-таки эксперимент неудачен. Портфели #3 и #3.1 прекращают свою краткую историю (https://t.me/probonds/3419). Портфель #3, даже с учетом сегодняшних движений рынка, находится в плюсе – в годовых это около 4-5%, в абсолютном выражении около 3-4%. Портфель #3.1 из плюса вышел, потеря на утро составляет около 1-1,5%. Портфель #3 велся с 27 мая, #3.1 – c 29 декабря 2019 года. При этом мониторинг акций «Обуви России», продолжится. Они будут вписаны, видимо, в портфель #2, состоящий на 80-90% из облигаций.

Отказ от спекулятивных портфелей – констатация неэффективности подхода. Он не убыточен, он именно неэффективен. Более-менее очевидно, что можно поддерживать 10-15% годовых в спекулятивных портфелях. Периодически, доходности уходили к 20%. Проблема в нестабильности результата, которая будет преследовать спекуляции.

( Читать дальше )

Блог им. andreihohrin |Как вели себя ВДО в сравнении с долларом и акциями

- 11 марта 2020, 14:36

- |

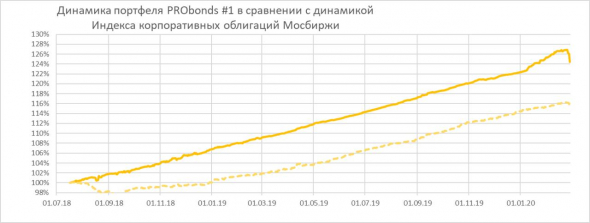

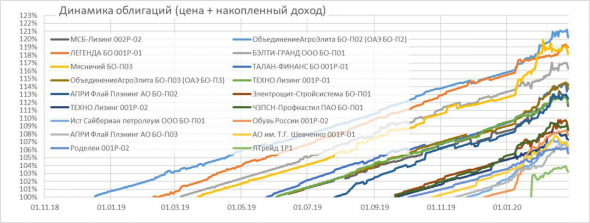

Еще немного в копилку портфеля ВДО. Для большего спокойствия, наверно. Сравнительная динамика портфеля PRObonds #1 с момента его появления в июле 2018 года с парой USD|RUB и индексом полной доходности российских акций (включает изменение стоимости акций и дивиденды). Портфель в выигрыше по цифрам и, тем более, по отношению доходности к просадке. Следим за кредитным качеством, это главное.

@AndreyHohrin

TELEGRAM t.me/probonds

YOUTUBE https://www.youtube.com/c/PRObonds

https://ivolgacap.ru/

www.probonds.ru

Блог им. andreihohrin |О состоянии рынков и о состоянии портфеля высокодоходных облигаций PRObonds #1

- 11 марта 2020, 08:16

- |

Сначала о состоянии рынков. Вчерашняя сессия подтвердила предположение, что паника состоялась. По крайней мере, пот отношению к рублю. Она не выразилась в толпах у обменников, по образцу 2009 года. Она проявилась в истерических прогнозах ряда участников рынка, а здесь многие вчера называли смелые 90-100 р. за доллар. (это, на минуточку, на 30-40% выше нынешних уровней). Невзирая на предстоящее с 1 апреля увеличение добычи нефти со стороны Саудовской Аравии, вероятно, не будет обновлять минимумов и нефть. Рыночное ценообразование действует как опережающее, в него закладываются еще не совершившиеся, но уже запланированные факты. Потому в нефтяные минимумы уже включены страхи роста мировой добычи. Однако трясти будет и трясти будет точно. Особенно, вероятно, рынок акций.

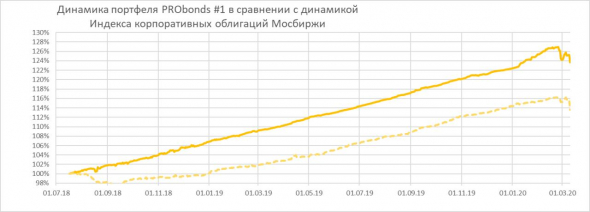

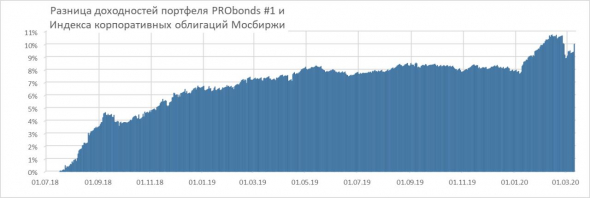

Что касается портфелей ВДО PRObonds #1 и #2 (смешанный), то они ожидаемо попали в просадку, на фоне падения рынка акций и облигаций. Однако падение оказалось даже ниже, нежели падение широкого рынка корпоративных облигаций.

( Читать дальше )

Торговые сигналы! |Позиции на неделю для трендовых портфелей PRObonds

- 10 марта 2020, 08:18

- |

Изменение одно — в индексе МосБиржи.

Изменение одно — в индексе МосБиржи.Трендовые портфели PRObonds #3 и экспериментальный #3.1 в соответствии с общим прогнозом (смотрите предыдущий пост) остаются, в основном, в прежних позициях. Разница в смене короткой позиции по индексу МосБиржи на длинную.

( Читать дальше )

Торговые сигналы! |В портфелях высокодоходных облигаций ряд изменений, непосредственно с облигациями не связанных

- 03 марта 2020, 09:15

- |

( Читать дальше )

Блог им. andreihohrin |Состояние портфелей ВДО: PRObonds #1, #2

- 02 марта 2020, 09:32

- |

Портфели высокодоходных облигаций PRObonds #1 (только ВДО и хеджирование) и #2 (смешанный) отстояли неделю не хуже широкого рынка. Возможно, лучше. С учетом быстрого накопления доходности — все же купоны наших бумаг серьезно выше среднерыночных — думаю, продолжим переигрывать широкий облигационный рынок. Как это уже было в ходе биржевых потрясений 2018 года. Актуальная доходность портфеля PRObonds #1 — 14,2% годовых (за последние 12 месяцев), портфеля PRObonds #2 — 9,8% годовых.

( Читать дальше )

Торговые сигналы! |Позиции на неделю для портфелей PRObonds #3 и #3.1

- 02 марта 2020, 08:44

- |

Трендовый портфель PRObonds #3 и экспериментальный портфель #3.1 провели не лучшую неделю своей непродолжительной истории. При этом позиции портфелей, выставляемые на новую неделю, не меняются. Предстоящие сессии могут, да и должны в какой-то мене компенсировать просадку активов портфелей. Несмотря на сложности, отличного всем настроения!

( Читать дальше )

Блог им. andreihohrin |Коррекция не обошла и рынок ВДО

- 27 февраля 2020, 10:47

- |

( Читать дальше )

Блог им. andreihohrin |Портфель #3.1 остается экспериментальным и наиболее доходным в нашей линейке

- 25 февраля 2020, 08:36

- |

@AndreyHohrin

TELEGRAM t.me/probonds

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал